Gracias al artículo (análisis) de Jorge Peschiera Cassinelli, que reproducimos líneas abajo, hemos podido comprobar que uno de los grandes negociazos del Gasoducto del Sur está en la determinación de la tasa de interés contractual que se fija para calcular el monto mínimo de ingresos anuales, garantizados por el Estado.

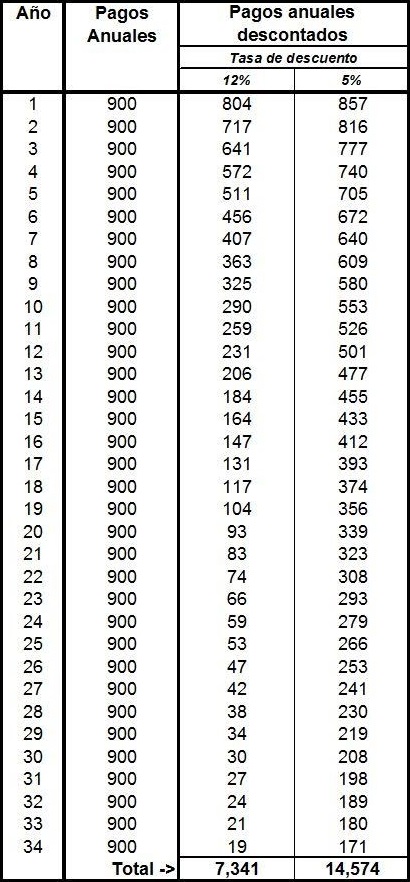

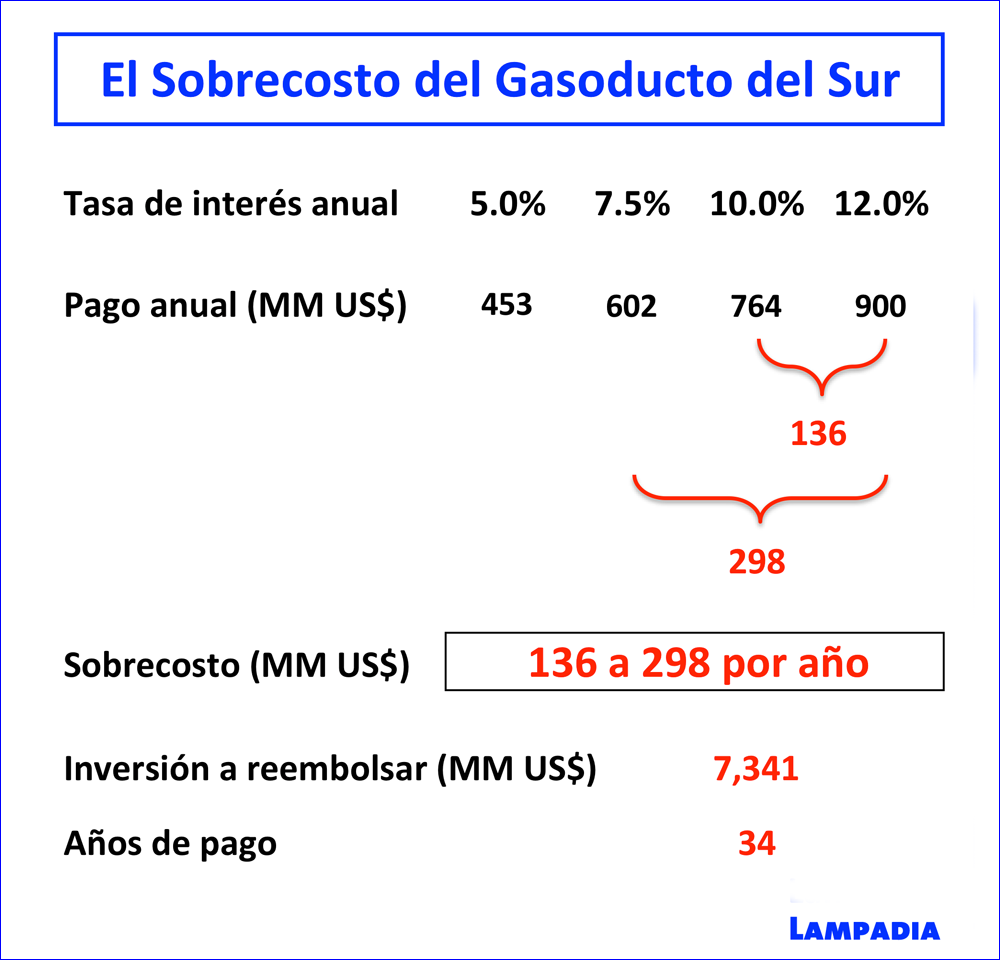

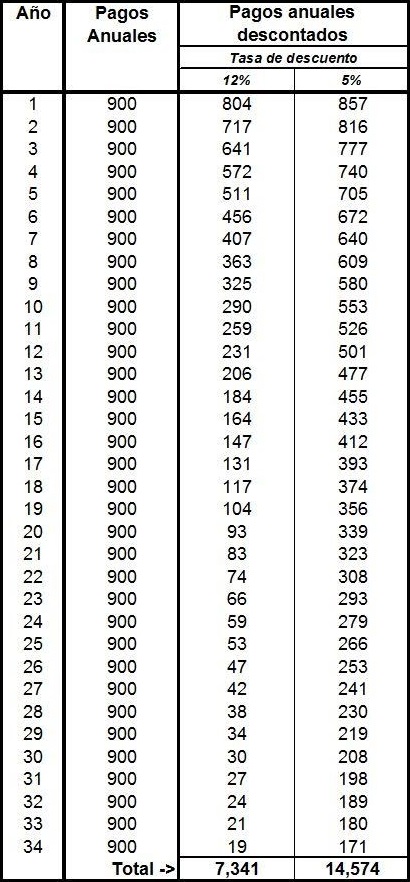

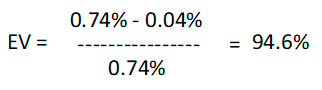

El concesionario, entre inversión, operación y mantenimiento, aporta US$ 7,341 millones que recuperaría en 34 años. Pues bien, el Estado peruano reconoce una tasa de interés de 12% anual para calcular el pago garantizado. Esto supone varias cosas:

- Que el costo de fondos del concesionario es de 12% anual – muy difícil de creer

- Que el Estado, como muestra Peschiera, está dispuesto a tomar un financiamiento del concesionario a un costo de 12% anual, cuando su costo de oportunidad es de 5%

Si asumimos una tasa de interés más razonable de 7.5% a 10%, tenemos que concluir que el contrato esconde un sobrecosto de US$ 136 a US$ 298 millones de dólares anuales, durante 34 años. Veamos la siguiente tabla:

¿De donde salió esta famosa tasa de 12%, que también se incluyó en el contrato del aeropuerto de Chinchero? Hay pues, mucho pan que rebanar en los contratos con Odebrecht, el agente empresarial de Lula. Lampadia

Gasoducto del sur: un gran negocio financiero

No debemos regalar nuestro buen crédito externo

Jorge Peschiera Cassinelli

Diario Expreso

Jueves 2 de febrero del 2017

Fuente: www.americaeconomia.com

Fuente: www.americaeconomia.com

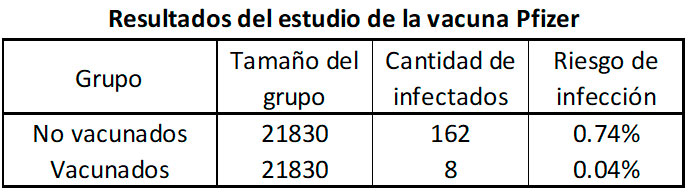

Según los términos del contrato del gasoducto del sur, el postor ganador sería aquel que ofreciera el menor “costo del servicio”, expresado en una sola cifra, que incluía tanto la inversión para diseñarlo y construirlo, como el costo de operarlo por todos los años de la concesión. La oferta ganadora fue por aproximadamente 7,300 millones de dólares.

La recuperación de la inversión debía provenir de los ingresos obtenidos por transportar el gas. El monto anual requerido para recuperar el mencionado costo de servicio se estimó en aproximadamente 900 millones de dólares al año por todo el plazo de la concesión. Esa cifra se utilizó para establecer el monto mínimo de ingresos anuales garantizados por el Estado.

¿Cómo se relaciona el “costo del servicio” de 7,300 millones con los 900 millones de dólares al año? La clave está en la tasa de descuento aplicada al flujo de pagos futuros. De acuerdo al contrato, esa tasa es 12 % al año. El flujo de 900 millones al año por 34 años, descontado a la tasa de 12 %, resulta en una cifra cercana a los 7,300 millones.

En la tabla se aprecia, en la segunda columna, el flujo de pagos de 900 millones al año y en la tercera se ve ese mismo flujo descontado a una tasa de 12 %. Por ejemplo, el valor descontado del pago del primer año es 804 millones, cifra que se obtiene dividiendo 900 entre 1.12. El pago del segundo año se valoriza en 717 millones, al dividir 900 entre 1.12 dos veces consecutivas. Y así sucesivamente por todo el plazo de la concesión. La pregunta más importante es: ¿por qué se usó una tasa de descuento de 12 %? Examinemos bien este tema. Si se trata de un flujo de pagos garantizados por el Estado, ¿cómo se justifica aplicar una tasa de descuento que refleja un riesgo mayor? ¿Por qué no usar la tasa de interés de mercado, aplicada al resto de las obligaciones del Estado?En junio de 2014, cuando se llevó a cabo la licitación del gasoducto, la tasa de interés de mercado, aplicada a la deuda externa de largo plazo del Perú, se encontraba por debajo de 5 %. Si usamos esa tasa de descuento, el valor descontado de los 900 millones al año, garantizados por el Estado es, aproximadamente, 14,600 millones. ¿Y esto a qué se debe? Sucede que cuanto menor es la tasa de descuento, mayor es el valor de los pagos que efectúa el Estado.

En junio de 2014, cuando se llevó a cabo la licitación del gasoducto, la tasa de interés de mercado, aplicada a la deuda externa de largo plazo del Perú, se encontraba por debajo de 5 %. Si usamos esa tasa de descuento, el valor descontado de los 900 millones al año, garantizados por el Estado es, aproximadamente, 14,600 millones. ¿Y esto a qué se debe? Sucede que cuanto menor es la tasa de descuento, mayor es el valor de los pagos que efectúa el Estado.

En la cuarta columna de la tabla se ve, por ejemplo, que en el primer año el pago se valoriza en 857 millones. Esta cifra, que se obtiene dividiendo 900 entre 1.05, es muy superior a los 804 millones obtenidos aplicando una tasa de 12 %. La diferencia aumenta exponencialmente conforme crece el plazo de los pagos.

Visto de otro modo, si en lugar de 12 % el contrato del gasoducto hubiera aplicado la tasa de 5 %, que era la tasa de interés a la cual el mercado estaba dispuesto a financiar al Estado, los pagos garantizados hubieran sido de 450 millones al año, en lugar de 900. En otras palabras, el Estado podría haber pagado al contado los 7,300 millones, tomando para ello un préstamo por el cual hubiera pagado solamente 450 millones al año, en lugar de 900.

Asumiendo que el “costo del servicio” del gasoducto ofertado por el concesionario en realidad reflejaba el monto de la inversión y operación del gasoducto, entonces este era un negocio principalmente financiero. Compra un proyecto en 7,300 millones y véndelo en 14,600 millones; duplicas tu plata solamente “arbitrando” la tasa de descuento.

Costó mucho trabajo recuperar el crédito externo en 1997 y, gracias a ello, el Perú puede obtener hoy financiamientos a tasas bajas. No debemos desperdiciar esa ventaja aceptando financiamientos disfrazados, donde se apliquen tasas de interés lesivas para el país, que otorgan ventajas descomunales a los inversionistas.

El Estado debe meditar muy bien si licitará nuevamente el proyecto y la forma como lo haría. Cualquiera sea la decisión que se adopte, si para este proyecto, o para cualquier otro, se vuelve a usar una tasa de descuento para descontar flujos de pagos garantizados por el Estado, la tasa deberá ser cercana a la que paga actualmente el Estado por sus obligaciones externas de largo plazo.

Lampadia

Fuente: www.americaeconomia.com

Fuente: www.americaeconomia.com