El papel de la política monetaria no convencional

Como hemos venido discutiendo desde hace algún tiempo (ver Lampadia: ¿Una nueva macroeconomía?, Recesión global en 2020), una posible recesión global a desatarse el presente año no sólo tendría efectos permanentes en el crecimiento potencial de la economía mundial sino que, dado el contexto actual de bajas tasas de interés, constituiría un verdadero desafío para una reactivación vía política monetaria expansiva en el corto plazo.

Si bien esta discusión tiene parte de razón está algo incompleta dado que no ha incorporado en su análisis la existencia y efectividad de las herramientas de política monetaria no convencional que contribuyeron formidablemente a sacar al mundo de la crisis financiera global del 2008. Aquí se encuentran el quantitative easing y el forward guidance, ambas medidas que, a través de su influencia en las tasas de interés de largo plazo ya sea vía compra de deuda pública o cambio en expectativas, pretende reactivar la demanda agregada en el corto plazo.

Para nutrir la discusión acerca de la efectividad de ambas políticas, compartimos a continuación un reciente artículo publicado por The Economist en el que se analizan estos temas a la luz de las condiciones financieras en las cuales se mece el mundo actual. Es importante notar del presente análisis que, si bien estas políticas emprendidas por la FED tuvieron muy buenos resultados en su momento, la evidencia sobre su efectividad en otros contextos no es concluyente. Ello sin tomar en cuenta además el carácter estructural de caída de tasas de interés, que parece experimentar el mundo de manera histórica en el presente siglo y buena parte del anterior. Lampadia

La política monetaria no será suficiente para combatir la próxima recesión

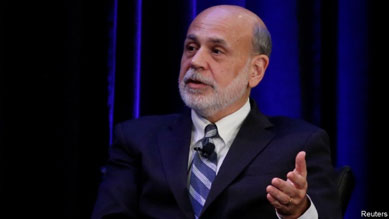

Ben Bernanke, ex jefe de la Fed, es complaciente

The Economist

11 de enero,2020

Traducido y glosado por Lampadia

El mayor desafío que enfrentan los economistas hoy en día es cómo lidiar con las recesiones. La expansión de EEUU es la más larga registrada; una desaceleración en algún momento es inevitable. El temor es que los bancos centrales no tengan suficientes herramientas para luchar contra la próxima recesión. Durante y después de la crisis financiera, respondieron con una mezcla de recortes convencionales de las tasas de interés y, cuando llegaron a su límite, con medidas experimentales, como la compra de bonos («quantitative easing» o QE) y haciendo promesas sobre políticas futuras («forward guidance»). El problema es que hoy en día, en todo el mundo rico, las tasas de interés a corto plazo todavía están cerca o por debajo de cero y no se pueden reducir mucho más, privando a los bancos centrales de su palanca principal si se produce una recesión.

No temas, argumenta Ben Bernanke, quien dirigió la FED durante la crisis. En un discurso el 4 de enero, dijo que la lección de la última década es que el QE y el forward guidance pueden proporcionar un estímulo sustancial, equivalente, calcula, a las reducciones de tasas de aproximadamente tres puntos porcentuales. Eso proporciona al menos la mitad de la potencia de fuego que la FED usó típicamente para combatir las recesiones. Mientras los recortes de tasas de interés puedan proporcionar la otra mitad, es decir, si las tasas aún pueden caer de dos a tres puntos porcentuales, la política monetaria mantendrá su potencia. Como resultado, dice Bernanke, hacer una revisión más audaz del conjunto de herramientas «parece prematuro».

Bernanke tiene razón en que la QE y el forward guidance han sido estimulantes económicos efectivos, aunque juzgar su impacto exacto es complicado. Pero él es demasiado optimista, por tres razones. Primero, entre las grandes economías, solo EEUU parece remotamente cerca de pasar su prueba de potencia de fuego. En la zona euro y Japón, la deuda segura a diez años arroja un rendimiento inferior a cero. Eso sugiere que es poco probable que las tasas a corto plazo aumenten mucho en la década de 2020. También significa que el QE y el forward guidance, que se supone que funcionan reduciendo las tasas de interés a largo plazo, podrían quedarse sin espacio, ya que no pueden caer mucho por debajo de cero. Otros banqueros centrales están haciendo sonar la alarma. Esta semana, Mark Carney, el jefe saliente del Banco de Inglaterra, advirtió que la economía global enfrenta una trampa de liquidez en la que la política monetaria pierde su mordisco.

Bernanke reconoció que Europa y Japón necesitarán un estímulo fiscal, en lugar de solo una política monetaria, para luchar contra una recesión. Pero también dio a entender que todo lo que podría necesitarse es una explosión de gastos o recortes de impuestos, después de lo cual los bancos centrales volverían a tener el control. De hecho, en Japón, décadas de déficit han llevado a la deuda pública a casi el 250% del PBI sin que las tasas de interés suban mucho. En lugar de un impulso único, el mundo rico de baja tasa necesita que la política fiscal sea más activa durante un largo período.

En segundo lugar, incluso EEUU, donde las tasas de interés son más altas, pasa el chequeo de Bernanke solo si entrecierra los ojos. La tasa de interés a corto plazo languidece en 1.5-1.75%, por debajo de su zona de seguridad discutida. Bernanke se consuela del hecho de que los modelos económicos, y los formuladores de políticas de la FED, esperan que las tasas finalmente se asienten a una tasa de interés «natural» más alta. Pero los inversores son más pesimistas. El rendimiento de los bonos a diez años de EEUU es solo del 1.8%. Incluso el rendimiento a 30 años es de solo alrededor del 2.3%.

Los modelos pueden ser correctos (aunque quienes estiman la tasa natural advierten que su trabajo es «altamente impreciso»). Pero una recesión podría golpear antes de que las tasas se hayan recuperado a su nivel natural. Solo mire a Gran Bretaña. Uno de los documentos que cita Bernanke sugiere que la tasa natural de Gran Bretaña es de 3.4%, más de cuatro veces el rendimiento de sus bonos a diez años. Es mucho más probable que el Banco de Inglaterra tenga que luchar contra una recesión en la década de 2020 que elevar las tasas de interés tan alto.

Tercero, y lo más importante, las tasas de interés han estado en declive a largo plazo. Este otoño generalmente se retrata como que comenzó en la década de 1980. Pero una nueva investigación sugiere que es un fenómeno a largo plazo, y que el período de altas tasas alrededor de esa época fue una peculiaridad histórica. Los funcionarios de la FED han pasado años bajando sus estimaciones de dónde se establecerán las tasas. Aunque no es seguro que tales estimaciones continúen cayendo, sería valiente suponer lo contrario. La creencia de que las tasas aumentarán sustancialmente ha arruinado a muchos inversores en los últimos años; en Japón, una apuesta en esa dirección es apodada «la viuda».

Los gobiernos y los bancos centrales deben rediseñar su caja de herramientas para hacer frente a un mundo de baja tasa. Esto significa encontrar formas de cerrar la brecha cada vez menor entre la política monetaria, establecida por los tecnócratas, y la política fiscal, establecida por los políticos. Incluso podría requerir el uso cuidadoso de una nueva herramienta radical como «helicopter money», un folleto para el público financiado por las imprentas. En el pasado, Bernanke debatió estas ideas más audaces y se ganó un apodo. ¿Dónde está el «helicóptero Ben» cuando lo necesitas? Lampadia